相続税とは、被相続人(死亡した人)の死亡により、被相続人の親族等(相続人)が相続で取得する財産に対して課税される税金です。

この記事では、どのような場合に相続税がかかるのか?いつまでに申告・納付すればよいのか?などを解説します。

我が家の相続に相続税はかかる?

基礎控除額を知るべし!

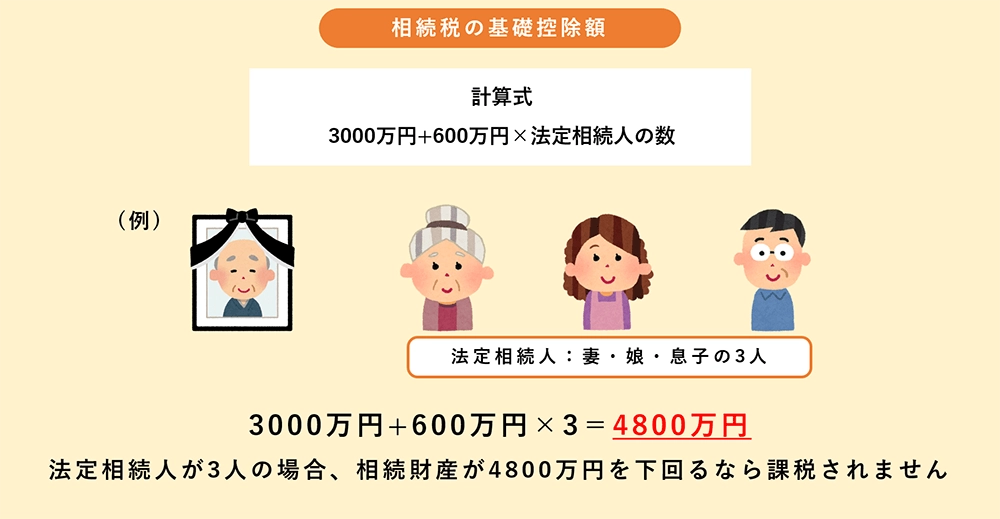

まず、相続税は誰にでもかかるというわけではなく、むしろかからない人がほとんどです。そのわけは「基礎控除」にあります。

上図の場合、法定相続人が3人のため基礎控除額は4800万円となります。相続財産が基礎控除額を下回った場合、相続税は課税されませんし、申告すら必要ありません。

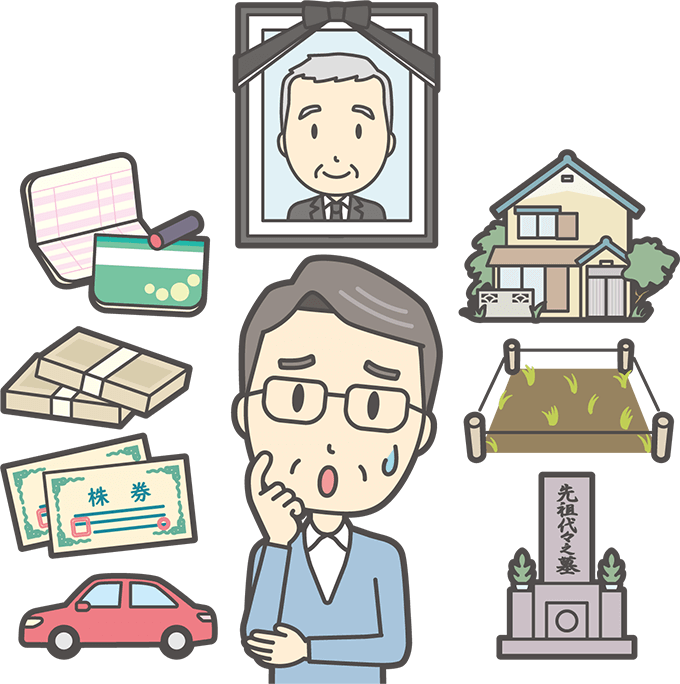

相続税の課税対象になる財産とは

では、相続財産のうち、どのような品目が課税対象となるのでしょうか?

基本的には、被相続人が亡くなった時に所有していた財産は全て対象となります。

預貯金・株式などの金融資産、不動産、自動車、ゴルフ会員権、美術品など、金銭に見積もることができる全ての財産が相続税の課税対象です。

死亡保険金や死亡退職金なども相続税の課税対象となりますが、一定の金額までは非課税となります。

また、被相続人が亡くなる3年以内に暦年贈与を受けた財産も相続財産とみなされるため注意しましょう。

例外で、墓地・仏壇・仏具・祭具などの礼拝の対象とされている財産は相続税が課税されません。ただし、純金製などの高価なものは課税対象となる場合がありますので注意してください。

不動産評価額の出し方

不動産は多くの場合で相続財産の大部分を占めるため、不動産の評価額を下げたことによって相続税を払わなくて済んだということがよくあります。

評価額の出し方はその不動産によって様々ですが、主な評価方法は以下の通りです。

① 土地の評価

多く(主に都市部)の場合、路線価方式で土地の評価額を計算します。

路線価とは、市街地のほぼすべての道路に設定された1m2当たりの価格で、土地の前面道路の路線価にその不動産の面積を乗じて評価額を算出します。

(例)路線価15万円×土地面積150m2=土地評価額2250万円

土地の形や広さによっては減額補正をし、評価額を下げることも可能です。

② 建物の評価

建物の評価額は、市町村が決定した固定資産税評価額をそのまま使います。

1月1日時点での所有者宛に各市町村から発送される固定資産税の納税通知書に添付されているため、納税後も捨てないようにしましょう。

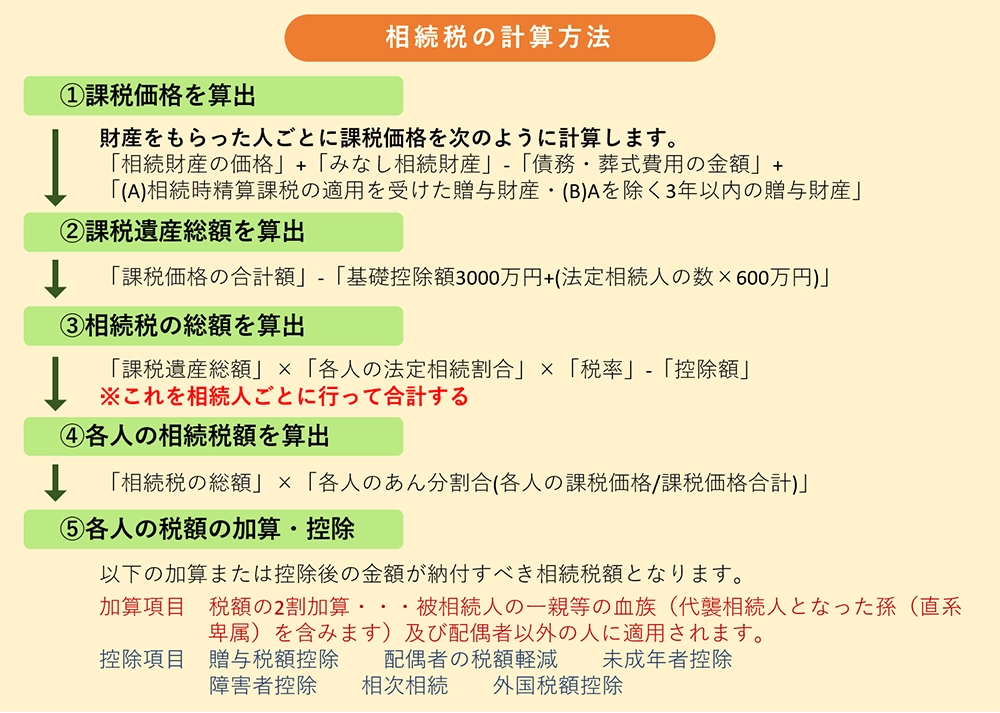

相続税の計算方法と納付のリミット

相続財産の総額が基礎控除額を超え、相続税がかかる場合は、以下の手順でその税額を算出します。

相続税の申告と納税は、相続の開始があったことを知った日(通常は、亡くなった日)の翌日から10ヶ月以内に、亡くなった方の死亡時における住所地を管轄する税務署に対しておこなわなければなりません。申告の期限までに申告しなかった場合には、本来の税金以外に加算税・延滞税がかかりますので注意が必要です。

相続税の計算は一般の方にとっては複雑であり、間違いがあると再度申告・納付が必要になるなど手間がかかるため、相続税がかかることが判明したら税理士に依頼するのが無難でしょう。

監修

トラスティ藤沢司法事務所

代表司法書士

山脇 和実

(神奈川県司法書士会 登録番号1842)

宮川めぐみ税理士事務所

代表税理士

宮川 めぐみ

(東京地方税理士会 登録番号113089)